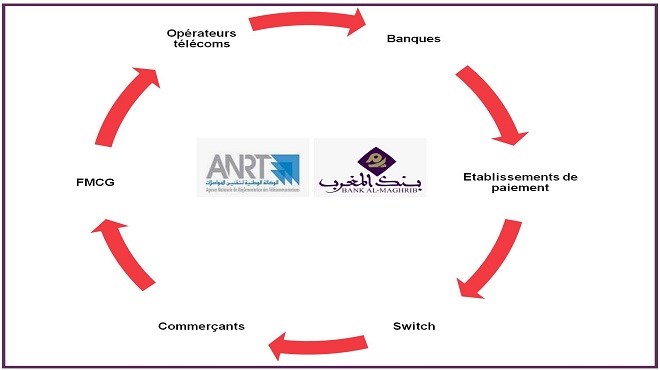

Avec le lancement du paiement mobile et de l’interopérabilité, c’est tout un écosystème de services de paiement qui voit le jour. Nouveau, certes, mais qui ne laisse rien au hasard quant à l’organisation de son fonctionnement…

En effet, après avoir octroyé les premiers agréments aux établissements de paiement, la Banque centrale a lancé, avec l’ANRT, le paiement mobile.

Et pour qu’il n’y ait pas d’équivoque, sur le mode de fonctionnement de ce nouvel écosystème, entre banques, paiement mobile, établissements de paiement et principe d’interopérabilité, ainsi que l’ensemble des connexions afférentes, Bank Al-Maghrib a mis en place un ensemble de règles et pris des décisions, ouvrant ainsi davantage «le marché des paiements et apportant une nouvelle concurrence à travers l’entrée sur le marché d’acteurs plus agiles et ayant une structure de coûts moins lourde que celles des banques», comme l’a expliqué Asmaa Bennani, Directrice du département de la Surveillance des systèmes et moyens de paiement et Inclusion financière à Bank Al-Maghrib. Une démarche en vue de réduire la circulation du cash et développer l’inclusion financière.

Qui intervient?

Tout d’abord, il y a les établissements de paiement. Selon Asmaa Bennani, ces structures sont le premier jalon de cette ouverture: «Les établissements de paiement ouvriront et tiendront des comptes de paiement. Ce sont des comptes prépayés, permettant de réaliser plusieurs opérations: les virements, les prélèvements, le paiement par carte bancaire ou justement à travers le mobile. Outre le dépôt (cash in) et le retrait d’espèces (cash out), le compte de paiement permet également la réception d’indemnités ou des salaires, etc.».

En outre, Asmaa Bennani a précisé que n’importe quel acteur (banques, sociétés de financement spécialisées dans la gestion de moyens de paiement, opérateurs téléphoniques, etc.) peut exercer cette nouvelle activité, mais à travers la création d’une filiale dédiée aux services de paiement et ce, bien entendu, après obtention de l’agrément de la Banque centrale. «Nous avons, avec l’ANRT et en collaboration avec les banques et les opérateurs télécoms, défini les règles de place régissant ce wallet en tant que pré-requis pour la mise en œuvre effective de ce nouveau moyen de paiement interopérable et en temps réel».

Après, CIH Bank, la BCP, Attijariwafa bank, BMCE Bank et Crédit Agricole du Maroc, Bank Al-Maghrib a accordé, en février, son agrément pour les premiers établissements de paiement au Maroc. En effet, après étude et analyse des dossiers de demande d’agrément, pour l’exercice de l’activité d’établissement de paiement au Maroc, le Comité des établissements de crédit, dans sa composition restreinte (constitué de deux représentants de Bank Al-Maghrib, dont le wali en sa qualité de président et de deux représentants du ministère des Finances, dont la Direction du Trésor et des finances extérieures), a émis un avis favorable sur les demandes formulées par quatre entités requérantes déjà agréées, soit en qualité de société intermédiaire en matière de transfert de fonds ou en tant que société de financement spécialisée dans la gestion de moyens de paiement, pour étendre leurs activités à l’ouverture de comptes de paiement et l’offre de services de paiement adossés à ces comptes. Il s’agissait de Wafacash, Maroc traitement de transaction «M2T», Cash Plus et NAPS. Le Comité des établissements de crédit a également émis un avis favorable pour autoriser la société Maymouna Services Financiers, filiale du groupe Saraya holding, à exercer en tant qu’établissement de paiement.

Pour la Banque centrale, le lancement de l’offre des services de paiement par les établissements de paiement permet «de compléter et de renforcer l’offre du secteur bancaire marocain et d’insuffler une nouvelle dynamique au marché des paiements, ce qui favorisera la réduction de la circulation du cash et le développement de l’inclusion financière».

Le paiement mobile, à ne pas confondre avec le «mobile banking» (service qui est déjà disponible et opérationnel chez plusieurs banques au Maroc, consistant à réaliser les opérations bancaires sur son mobile), permet aujourd’hui de faire des courses et des achats (régler ses factures, payer le café, acheter des journaux ou de l’huile chez l’épicier du coin…) uniquement avec son smartphone. Il implique également les opérateurs télécoms, dont les opérations seront ainsi plus aisées grâce au principe nouvellement introduit, à savoir l’interopérabilité.

Et qu’apporte l’interopérabilité?

Pour rappel, depuis quelques mois déjà, ce moyen a été testé, de manière individuelle, par des banques de la place, notamment le CIH via «WePay», la BP avec son wallet «B-Pay», le GCAM, avec «Beztam-E», AWB à travers sa filiale Wafa Cash et son wallet baptisé «Jibi» et BMCE via son portemonnaie «Dabapay»…

Mi-novembre de cette année, BAM et l’ANRT lancent officiellement ce mode de paiement, dans le cadre de l’interopérabilité. Ces dernières s’expliquent par le fait qu’un utilisateur disposant d’un wallet chez l’établissement A, peut interagir avec un wallet de l’établissement B ou C, que cet établissement soit une banque, un opérateur téléphonique ou autre.

Pourtant, selon Bennani, l’interopérabilité n’a pas été facile à instaurer. Et d’expliquer qu’«il fallu beaucoup de temps pour déterminer ses spécifications techniques», notamment pour ce qui est du switch mobile, infrastructure qui permet aujourd’hui de router les informations d’un établissement A vers un établissement B.

Par ailleurs, afin d’assurer le succès aux comptes de paiement, Bank Al-Maghrib a misé sur la solution du paiement mobile et, indirectement, sur le taux de pénétration de la téléphonie mobile au Maroc qui s’élève à 123%, un taux qui double celui de la bancarisation n’atteignant aujourd’hui que 65%. Sur ce point, Bennani note que, de cette manière, «à chaque wallet correspond un numéro de téléphone mobile. Ceci étant, chaque numéro peut avoir plusieurs wallets. Cela va permettre une utilisation par tous».

Il est à rappeler que le paiement mobile permet de régler des achats avec son téléphone mobile. Bientôt, il ne sera même pas nécessaire d’avoir un smartphone, un téléphone classique suffira (cette solution est à l’étude). Le mobile est adossé à un compte bancaire. Cela fonctionne entre un téléphone et un terminal monétique compatible ou en effectuant un transfert d’argent de mobile à mobile. Le mobile devient une sorte de porte-monnaie virtuel qu’il est possible de recharger.

Le principal avantage de cet écosystème est qu’il permettra de capter une portion importante du cash en circulation. A ce niveau, la responsable de BAM relève qu’un travail gigantesque a été fait «pour identifier les principales poches de cash existantes. Ce sont près de 400 milliards d’opérations de paiement en cash qui vont être ciblées, en moyenne, chaque année. La poche la plus importante correspond aux paiements effectués auprès des commerçants de proximité d’une valeur globale d’environ 290 MMDH chaque année, avec une moyenne par transaction d’à peu près 35 dirhams».

HD

Le Reporter.ma Actualités et Infos au Maroc et dans le monde

Le Reporter.ma Actualités et Infos au Maroc et dans le monde